Оффшорная перспектива Западной Африки

-101439)

Перспективы оффшорного рынка нефти и газа в Западной Африке остаются позитивными, несмотря на некоторые споры, вызванные задержкой в некоторых странах региона привести свои правила в отношении углеводородов в соответствие с преобладающими рыночными тенденциями и усиливающейся глобальной конкуренцией за долю запланированных капиталовложений международных нефтяных компаний в глубоководные и сверхглубоководные ресурсы.

Несмотря на давление роста после 2014 года на фоне быстро падающих мировых цен на нефть, некоторые западноафриканские оффшорные проекты, хотя и были отложены, были частично поддержаны формирующейся тенденцией правительств в регионе, взявшей на себя обязательство не только менять свои нефтяные коды привлекать больше частных инвестиций, но также реструктурировать их структуры управления и проводить политику, поддерживающую рост экономики свободного рынка.

В настоящее время ведущие игроки нефтегазового рынка Западной Африки, такие как Нигерия, Ангола, Гана, Сенегал, Экваториальная Гвинея, Мавритания, Гвинея-Биссау и Камерун, имеют несколько оффшорных проектов, которые уже находятся в режиме онлайн и реализуются или одобрены для реализации международными совместными компаниями по разведке и добыче. предприятия или в партнерстве с национальными нефтяными компаниями или отечественными частными фирмами.

«В Западной Африке растут инвестиции в оффшорное производство», - говорит Олумид Адеосун, директор PwC Advisory & Strategy Consulting.

«В Нигерии Egina от Total, одна из крупнейших в мире плавучих складских и разгрузочных единиц (FPSO), была введена в эксплуатацию в конце 2018 года и, как ожидается, будет иметь максимальную производительность 200 000 баррелей в день (баррелей в сутки). В Гане Eni недавно заключила контракт с Yinson на конвертацию FPSO на сингапурской верфи для добычи и переработки нефти в стране », - сказал он.

«Учитывая, что аналогичные покупки и конверсии запланированы в Нигерии, Гане, Сенегале и Экваториальной Гвинее, ожидается, что западноафриканский рынок станет все более привлекательным местом экспорта экспертных знаний и услуг FPSO, которые будут предоставляться международными партнерами», - добавил Адеосун. ,

Глобальные компании, занимающиеся разведкой и добычей нефти и газа, такие как ExxonMobil, Total, Tullow, Kosmos и Oryx Petroleum, через совместные предприятия с участием национальных нефтяных компаний в Западной Африке, привели к поиску дорогостоящих поисков нефти и газа в глубоководных регионах региона. сверхглубокие воды.

Ангольский проект Kaombo в сверхглубоководном блоке 32 является одной из крупнейших в Африке инвестиций в углеводороды, управляемой Total SA, с долей в 30% и, скорее всего, повлияет на показатели морского нефтегазового рынка в регионе в краткосрочной и долгосрочной перспективе.

«Kaombo в два раза больше любого предыдущего нефтяного проекта Total в Гвинейском заливе», - сказал Кирилл де Коатпонт, директор проекта Kaombo.

«Мы идем глубже - с 1400 до 1950 метров - и идем дальше - на 200 километров дальше от берега. Это наша самая большая разработка на сегодняшний день, охватывающая территорию почти в восемь раз больше Парижа », - сказал Коуппонт.

Kaombo связана с двумя установками FPSO, Kaombo Norte и Kaombo Sul, через 300 километров подводных трубопроводов с общим проектным объемом производства 230 000 баррелей в сутки в 2019 году.

Французская нефтяная компания также осуществляет проект месторождения нефти в Эгине в 130 километрах от побережья Нигерии на глубине более 1500 метров, и, по словам компании, это «один из наших самых амбициозных сверхглубоких морских проектов». Далее, Эгина Проект основан на подводной производственной системе, подключенной к FPSO, которую Total называет «самой большой из когда-либо созданных Total».

«Egina значительно увеличит производство и поток денежных средств [Total] с 2019 года и получит выгоду от наших активных усилий по сокращению затрат в Нигерии, где мы сократили наши эксплуатационные расходы на 40% за последние четыре года», - сказал Арно Бройяк, президент Total по разведке и разведке. Производство в 2018 году годовой отчет компании. Проект дает 200 000 баррелей в сутки, что эквивалентно 10% от общего объема добычи в Нигерии.

В другом месте в Нигерии ExxonMobil, торгующая как Esso Exploration Production Nigeria, разрабатывает проекты Erha и Erha North на глубине воды 1000 метров и 1200 метров в рамках лицензии OML 133, которые состоят из 32 подводных скважин, которые связаны с FPSO с хранилищем мощность 2,2 млн баррелей нефти и проектная мощность переработки нефти 210 000 баррелей в сутки. ExxonMobil является оператором с долей участия 56,25%, а ее партнером является разведочная и производственная компания Shell Nigeria (43,75%).

В рамках своего рабочего графика на 2019 год ExxonMobil готовится возобновить бурение на мелководных блоках с предполагаемой суточной добычей в 130 000 чистых нефтяных эквивалентов баррелей, по крайней мере, с двумя буровыми установками, уже работающими по контракту и мобилизованными.

ExxonMobil продвигает больше проектов в Мавритании, где в 2018 году компания приобрела то, что, по ее словам, было «крупнейшей в истории запатентованной сейсморазведкой на блоках C14, C17 и C22».

Через свою дочернюю компанию ExxonMobil Exploration and Production Mauritania Deepwater Ltd, которая владеет 90% -ной долей в активах, нефтяная компания рассчитывает на полную монетизацию углеводородных ресурсов в этой области, которая охватывает 8,4 миллиона акров на глубинах от 1000 до 3500 метров. , Но это произойдет после оценки блоков с использованием сейсмических данных 2D, насчитывающих почти 6500 километров и около 21000 квадратных километров работ по 3D-съемкам, которые, как ожидается, будут продолжаться в большей части 2019 года.

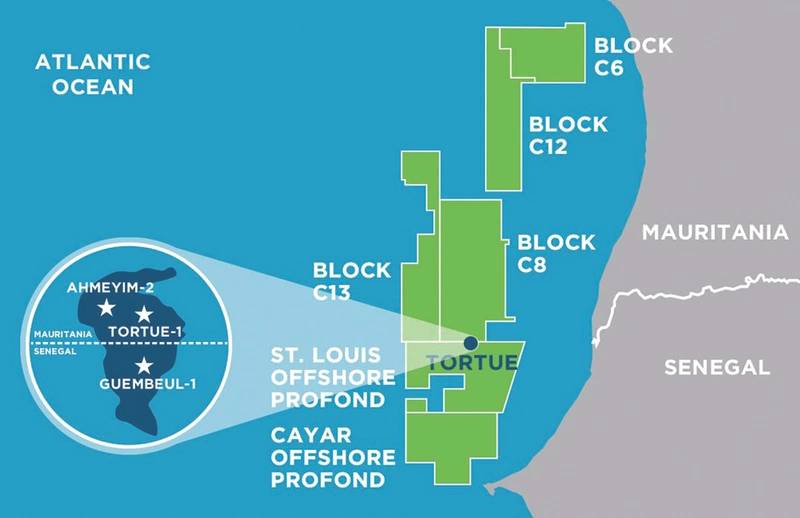

Еще одним ключевым достижением для оффшорного рынка нефти и газа в Западной Африке стало урегулирование морского спора между Сенегалом и Мавританией, который сдерживал развитие проекта по сжиженному природному газу (СПГ) в Большом Торту-Ахмеиме.

В декабре 2018 года BP объявила об окончательном инвестиционном решении (FID) для проекта после того, что, как она сказала, было «соглашением между правительствами Мавритании и Сенегала и партнерами Kosmos Energy и национальными нефтяными компаниями Petrosen и SMHPM для Сенегала и Мавритании соответственно.

Проект Greater Tortue Ahmeyim «доставит доходы и газ в Африку и за ее пределы на десятилетия вперед», - сказал Бернард Луни, исполнительный директор BP по добыче и добыче. «Мы рассматриваем это как начало новой главы энергетической истории Африки».

Проект, который является первым крупным проектом, который достигнет FID в бассейне и первоначально должен был начаться в первом квартале 2019 года, предусматривает добычу газа из сверхглубоководной подводной системы и судов FPSO со средним уровнем воды, «которая будет обрабатывать газ, удаляя более тяжелые углеводородные компоненты до того, как газ поступит на плавучую установку СПГ (СПГ) на морской границе Сенегала и Мавритании ». Мощность СПГ составляет 2,5 миллиона метрических тонн СПГ / год, причем первый газ ожидается в 2022 году.

Карта района проекта Большого Торту (Фото: Kosmos Energy)

Карта района проекта Большого Торту (Фото: Kosmos Energy)

Другие морские нефтегазовые проекты, которые, вероятно, будут стимулировать тенденции инвестиций в разведку и добычу в Западной Африке, включают месторождение Celba и комплекс Okume в Экваториальной Гвинее, принадлежащий Kosmos Energy, Экваториальная Гвинея, Kosmos Energy, а также разведочные блоки EG21, EG24, 5 и W.

На границе Сенегала и Гвинеи-Бисау Oryx Petroleum заявляет, что она «преследует карбонатный краевой игровой тип в AGC Central, игровой тип, который другие операторы добились успеха в других местах в суббассейне Казаманс».

В настоящее время Tullow Oil сообщает о хороших эксплуатационных показателях морских месторождений Tweneboa, Enyenra, Ntomme (TEN) в Гане с валовой добычей, составляющей в среднем 64 500 баррелей в сутки, по прогнозам, добыча вырастет до 73 000 баррелей в день в 2019 году.

Глубоководный проект, второй по величине в Гане после Юбилейного проекта, включает в себя использование FPSO, John Evans Atta Mills, у которого есть возможность производить 80 000 баррелей в сутки. Первая нефть FPSO была доставлена в 2016 году через подводную инфраструктуру через богатые углеводородами месторождения.

Но то, продолжит ли Западная Африка привлекать дополнительные оффшорные нефтегазовые инвестиции, будет во многом зависеть от тенденций мировых цен на нефть, которые долгое время определяли глобальные затраты на разведку и добычу.

«Западная Африка получит долю увеличения расходов», - прогнозирует Джим МакКол, глава International Maritime Associates и World Energy Reports. «Но разведочные и добывающие компании, особенно крупные, которые работают по всему миру, имеют выбор относительно того, куда они тратят ресурсы на капвложения».

Он сказал, что для того, чтобы Западная Африка эффективно боролась за долю в столь необходимых оффшорных инвестициях, правительства стран региона должны решить проблемы, связанные с лицензионными платежами и налоговой политикой, а также с требованиями местных источников финансирования новых нефтегазовых проектов.

«Основными факторами, влияющими на добычу нефти и газа в Западной Африке, являются бюджеты капиталовложений компаний, занимающихся разведкой и добычей, возможности добычи нефти и газа в других местах, получение правительством доходов от добычи, политическая стабильность и стабильные правительственные правила и политика», - сказал Маккол.

По словам Маккола, глубоководные проекты Западной Африки должны конкурировать за инвестиционные ресурсы с возможностями развития в таких странах, как Гайана, Бразилия и США. «Самое большое ограничение на затраты на разведку и добычу в Западной Африке - это наличие лучших возможностей в других местах».

«Любая политика, которая извлекает большую долю дохода для правительства или увеличивает стоимость проекта, препятствует разведке и добыче», - пояснил он.

«Оператор по разведке и добыче, очевидно, предпочтет сделку, которая обеспечит большую долю выручки на месторождении, и правительства должны сбалансировать свое желание получить большую долю выручки от аренды, концессий, соглашения о разделе продукции с вероятностью препятствовать новому производству. начинается », сказал Маккол.

По словам Адеосуна, государственное регулирование остается одним из основных препятствий на пути роста нефти и газа в Западной Африке. «Например, в Нигерии законопроект о нефтяной промышленности (PIB) был отложен от принятия более десяти лет», - отметил он.

Он сказал: «Ожидается, что принятие различных элементов законопроекта обеспечит улучшенную нормативно-правовую структуру для нефтегазовой деятельности, что приведет к увеличению FID, принимаемых в стране, благодаря повышению доверия инвесторов».

Но не все западноафриканские нефтегазовые рынки находятся в подвешенном состоянии по вопросам нормативно-правовой базы, если прогресс в Гане будет достигнут.

Гана, которая приняла свой законопроект о добыче и разведке нефти в 2016 году, уже рассматривает законопроект для рассмотрения, сообщает Adeosun.

«Примером различий в регулировании является требование к обладателям лицензий на добычу нефти в Гане иметь потенциал для разработки имеющихся у них блоков», - сказал Адеосун, добавив, что аналитики рынка отметили, что добыча углеводородов в Гане увеличилась более чем вдвое в период с 2016 по 2018 годы с момента принятия законопроекта.

«Другим серьезным препятствием, характерным для Нигерии, является вандализм и саботаж трубопроводов в регионе дельты Нигера, где добывается большая часть нефти и газа в стране», - добавил он.

Несмотря на то, что некоторые западноафриканские производители нефти и газа прогнозируют увеличение инвестиций в офшоры, вызванное восстановлением мировых цен на нефть, Адеосун видит небольшое влияние этого роста цен на нефть на запланированные, но еще не разработанные глубоководные и сверхглубоководные проекты в регионе.

«Восстановление цен вряд ли окажет серьезное влияние на глубоководные проекты в краткосрочной перспективе, поскольку эти проекты очень капиталоемкие», - сказал он.

«Краткосрочный рост цен обеспечит первоначальную проверку проектов, которые уже были приняты, но не обязательно ожидающих проектов», - добавил Адеосун.

Однако в среднесрочной и долгосрочной перспективе продолжающийся рост цен на нефть, вероятно, будет стимулировать геологоразведочные компании к подписке на большем количестве FID.

-168002)

-167856)

-167623)

-167415)

-167309)

-167178)

-166941)